Bei Zahlungen in EUR ist PayPal für die meisten Onlinehändler die erste Wahl, denn diese Zahlungen können für den Kunden schnell, transparent und mit Käuferschutz abgewickelt werden. Bei Internationalen Geldtranstransfers mit Währungsumrechnung wird PayPal allerdings schnell zur Kostenfalle, denn bis zu 12 verschiedene Gebühren werden einfach mit dem Wechselkurs verrechnet. Dieser Artikel zeigt auf, welche Alternativen es gibt und wie Onlinehändler beim Internationalen Handel Gebühren sparen können.

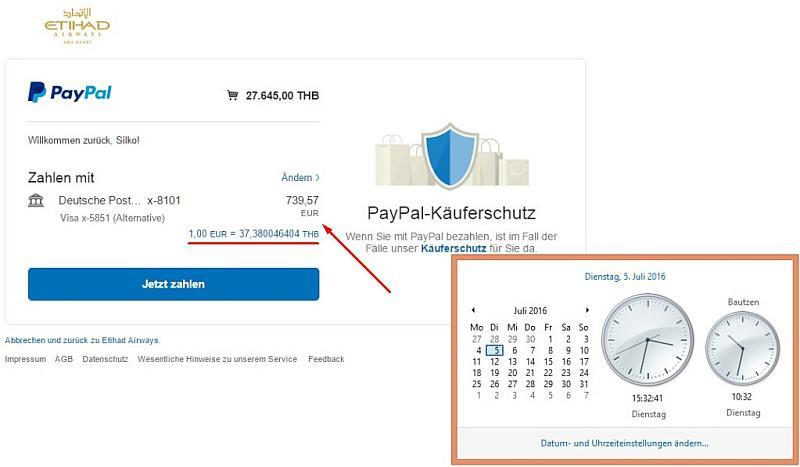

Zwar schreibt sich PayPal selbst „Transparenz“ auf die Fahnen, aber bei grenzüberschreitenden Zahlungen mit Währungsumtausch muss man sich erst durch eine komplizierte und unübersichtliche Gebührenaufstellung arbeiten. Alle anfallenden Gebühren werden ohne separate Auflistung einfach mit dem Wechselkurs verrechnet.

Mögliche Gebühren können sein:

PayPal selbst bietet seinen fast 250 Millionen Kunden keinen eigenen Gebührenrechner an. Die im Wechselkurs zusammengefassten Kosten sieht der Zahlende erst kurz vor der abschließenden Bestätigung.

Zwar gibt es ein paar inoffizielle PayPal-Gebührenrechner, allerdings deckt keiner der getesteten Rechner das komplette Spektrum aller Gebühren ab. Nutzer dieser Gebührenrechner können sich zudem nicht sicher sein, dass die in der Datenbank hinterlegten Informationen noch mit der aktuellen Fassung der Gebührenaufstellung übereinstimmen. Zur groben Orientierung sind sie dennoch dienlich.

Auch Banken sind bei Inlandsüberweisungen ohne Frage ein zuverlässiger Partner. Bei grenzüberschreitenden Zahlungen mit Währungsumtausch hingegen fallen sowohl für den Händler als auch für den Kunden gleich mehrfach Gebühren an:

Der Vorgang ist nicht nur kompliziert, sondern es gleicht einem Ratespiel, welcher Betrag am Ende beim Begünstigten ankommt. Das liegt einerseits an den bereits angesprochenen vielseitigen Gebühren und andererseits daran, dass man als Kunde vorab nicht wissen kann, wann der Zahlungsauftrag durch die Bank bearbeitet wird. Demzufolge kann man vorab auch den Wechselkurs nicht kennen, der letztlich bei der Überweisung Anwendung findet.

Eine aktuelle Umfrage zeigt, dass 31,1 % der Befragten bei Auslandsüberweisungen Produkte oder Dienstleistungen bezahlten. Davon überweisen 64,3 % das Geld mit einer Bank und 47,1 % sind mit dem Ablauf nicht zufrieden. Banküberweisungen sind beim grenzüberschreitenden Zahlungsverkehr mit Währungsumrechnung für International tätige Onlinehändler und deren Kunden ebenfalls eine schlechte Wahl.

Eine mögliche Lösung für die oben beschriebenen Probleme bietet ein innovatives Unternehmen aus Großbritannien. TransferWise hat die Mission Internationale Überweisungen günstiger und schneller zu machen. In diesem Zug hat das Unternehmen ein Produkt entwickelt, dass für viele Onlinehändler von großem Interesse ist: Das TransferWise-Multiwährungskonto.

Das Multiwährungskonto kann online ohne PostIdent-Verfahren eröffnet werden. Mit einem einzigen Konto können halten Kunden auf Wunsch über 40 Währungen. Dazu bietet TransferWise seinen Kunden interessante Zusatzleistungen, wie eine Debit-Mastercard für weltweites Bezahlen in allen verfügbaren Währungen.

Der wichtigste Vorteil sind aber 4 eigene Bankverbindungen, die man als Kunde für die Währungen AUD, EUR, GBP und USD erhält. Mit nur einem Klick kann man die jeweiligen Bankverbindungen erhalten. Damit ist es möglich, seinen Kunden auf der Rechnung eine lokale Bankverbindung anzubieten. Alle Nachteile, wie z. B. Gebühren für Auslandsüberweisungen, Wechselkursverluste, lange Transferzeiten etc. entfallen.

Beispiel: Herr Schmidt aus Deutschland betreibt einen Online-Shop für Schmuck. Seit 2 Jahren zählen auch Kunden aus Großbritannien zu seinem Kundenkreis. Bislang überwiesen diese Kunden Geld per Banküberweisung und PayPal, was Herrn Schmidt hohe Gebühren bei Banken und PayPal bescherte.

Mit dem Multiwährungskonto erhalten Kunden aus Großbritannien eine lokale Bankverbindung auf der Rechnung und tätigen eine ganz normale (oftmals gebührenfreie) Inlandsüberweisung. Herr Schmidt profitiert von kostenfreien Zahlungen, schnellen Zahlungseingängen und kann zusätzlich selbst entscheiden, wann er das Geld von GBP in EUR umtauscht.

Das Unternehmen bietet zudem nützliche Zusatzfunktionen, wie z. B. das „Geld anfordern“ an eine bestimmte E-Mail-Adresse. Dieses Feature ist den meisten Onlinehändlern bereits von PayPal bekannt.

Das Unternehmen CurrencyFair aus Dublin in Irland ist ebenfalls eine interessante und kostensparende Alternative. Ähnlich wie TransferWise beruht die Kostenersparnis auf dem sogenannten Peer-to-Peer-Prinzip. Dabei wird das Geld unter den Nutzern getauscht und das Geld muss die Währungszone nie wirklich verlassen. Das Resultat sind schnelle Transaktionen und niedrige Gebühren.

Ähnlich wie TransferWise bietet auch CurrencyFair Onlinehändlern die Möglichkeit ihren Kunden Rechnungen mit einer Inlandskontoverbindung zu senden. Im Unterschied zum Multiwährungskonto erhält man bei CurrencyFair keine eigenen Bankdaten, sondern gibt auf Rechnungen die unternehmenseigene Bankverbindung im jeweiligen Land mit einer zusätzlichen Zahlungsreferenz an. Sobald das Geld auf dem Konto von CurrencyFair eingeht, wird der Betrag per Referenznummer dem jeweiligen Kunden zugeordnet und sofort gutgeschrieben.

Für die Eröffnung eines Kundenaccounts bei CurrencyFair ist kein PostIdent-Verfahren erforderlich. Das macht das Angebot auch für im Ausland lebende Unternehmer oder digitale Nomaden interessant.

Beide Unternehmen werden durch die zuständigen Finanzaufsichtsbehörden reguliert und überwacht. Während für CurrencyFair die Central Bank of Irland zuständig ist, wird TransferWise von der Financial Conduct Authority (FCA) überwacht. Deren Regeln gelten im Internationalen Vergleich und im Vergleich zur BaFin (Bundesaufsicht für Finanzdienstleistungsaufsicht) in Deutschland als besonders streng.

Zu den Vorgaben gehört, dass Kundengelder auf sogenannten segregierten Konten verwaltet werden müssen. Damit ist das Geld aller Kunden selbst bei einer Insolvenz vom Zugriff durch Gläubiger geschützt. TransferWise verfügt zudem über ein TÜV-Zertifikat für geprüfte Kundenzufriedenheit.

Zwar gibt es keine Einlagensicherung im klassischen Sinn, aber Onlinehändler sollten bedenken, dass beide Online-Konten bei den vorgestellten Unternehmen als „Durchgangskonto“ dienen. Guthaben sollte getauscht und auf das nationale Konto überwiesen werden, sobald attraktive Wechselkurse angeboten werden. Dann ist auch die fehlende Einlagensicherung kein Problem.

Onlinehändler, die International tätig sind und Zahlungen in Fremdwährung erhalten, sollten nicht primär auf PayPal setzen und Gebühren bei Auslandsüberweisungen vergleichen. Innovative Produkte wie das Multiwährungskonto von TransferWise und das Business-Feature von CurrencyFair ermöglichen Kunden Käufe mit einer normalen Inlandsüberweisung zu bezahlen. Onlinehändler profitieren im Gegenzug von schnellen Zahlungseingängen, günstigen Gebühren für den Währungsumtausch und Zeitersparnis.

Um Ihnen ein optimales Erlebnis zu bieten, verwenden wir Technologien wie Cookies, um Geräteinformationen zu speichern und/oder darauf zuzugreifen. Wenn Sie diesen Technologien zustimmen, können wir Daten wie Ihr Surfverhalten oder eindeutige IDs auf dieser Website verarbeiten. Wenn Sie Ihre Zustimmung nicht erteilen oder widerrufen, können bestimmte Merkmale und Funktionen beeinträchtigt werden.