Eine kürzlich von BlackLine durchgeführte Studie offenbart eine Vertrauenskrise unter deutschen CFOs hinsichtlich der Richtigkeit ihrer Finanzdaten. Die Ergebnisse zeigen, dass 30 Prozent der deutschen und 40 Prozent der weltweiten CFOs die Genauigkeit ihrer finanziellen Informationen anzweifeln, was bedeutende Herausforderungen für strategische Entscheidungen mit sich bringt.

Fast ein Drittel der deutschen Finanzführungskräfte hat kein vollständiges Vertrauen in die Finanzdaten ihrer Unternehmen. Die Transparenz des Cashflows bleibt ebenfalls problematisch, wobei nur 3 Prozent der deutschen Finanzverantwortlichen volles Vertrauen äußern.

Hauptursache für das mangelnde Vertrauen sind manuelle Prozesse in der Finanz- und Buchhaltung, die fehleranfällig sind und die Entscheidungsfindung beeinträchtigen. In Deutschland beklagen 46 Prozent der Befragten die übermäßige manuelle Arbeit, die ihnen wenig Zeit für angemessene Finanzplanung lässt.

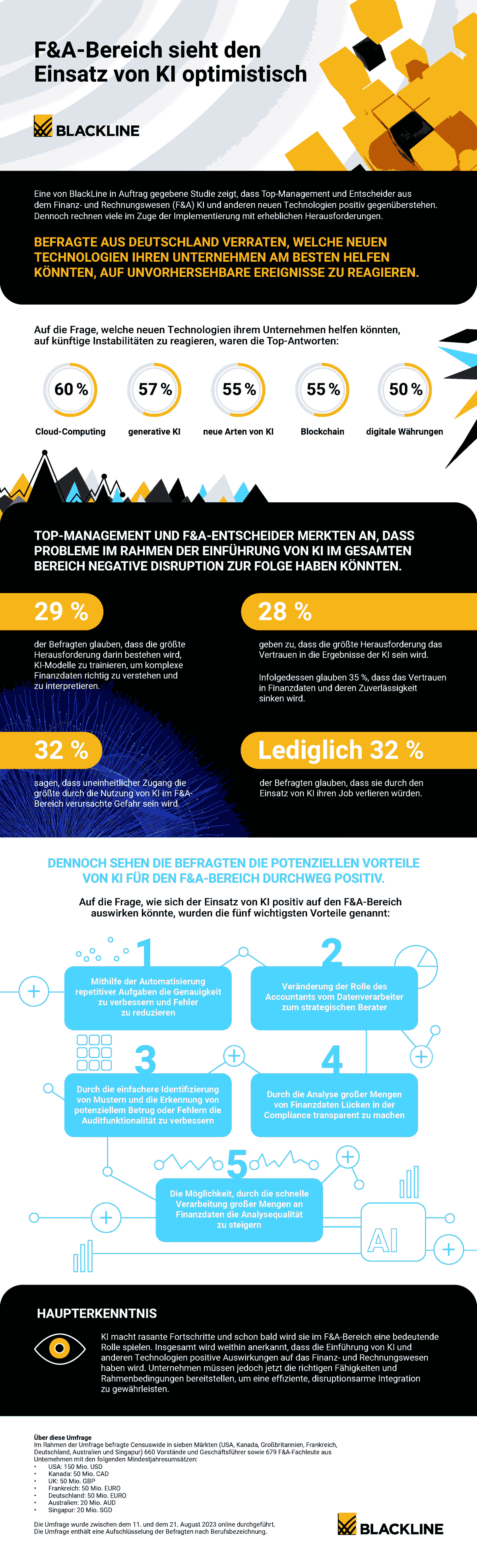

Viele Führungskräfte sehen in der Automatisierung durch Technologien wie KI und Cloud-Computing einen Ausweg. In Deutschland glauben 60 Prozent an die Bedeutung von Cloud-Computing, 57 Prozent an generative KI und 55 Prozent an neue KI-Formen zur Verbesserung der Unternehmensresilienz.

Owen Ryan, Co-CEO von BlackLine, betont die Bedeutung des Vertrauens in Finanzdaten für effektive Entscheidungen. Er verweist auf die Notwendigkeit, manuelle Prozesse durch fortschrittlichere Technologien zu ersetzen, um die Zukunftsfähigkeit und Erfolgsaussichten von Unternehmen zu steigern.

Die Studie zeigt eine signifikante Diskrepanz zwischen der globalen und der deutschen Wahrnehmung. Während 78 Prozent der internationalen Befragten eine weitere globale Finanzkrise befürchten, teilen nur 30 Prozent der deutschen CFOs diese Ansicht. Ähnliche Tendenzen zeigen sich bei der Besorgnis über Cybersicherheitsprobleme und disruptive Technologien, wobei die deutschen Führungskräfte weniger besorgt zu sein scheinen als ihre internationalen Kollegen.

Ein wesentlicher Punkt, der sowohl von internationalen als auch von deutschen CFOs betont wird, ist die Notwendigkeit eines Zugangs zu Echtzeit-Finanzdaten. Trotz dieser Erkenntnis geben 40 Prozent der deutschen CFOs zu, ihren eigenen Daten nicht vollständig zu vertrauen. Dieses Misstrauen ist sogar noch größer bei denen, die direkt mit den Zahlen arbeiten.

Finanzexperten unterstreichen, dass die Unsicherheit in den Finanzdaten teilweise durch die schnelle Entwicklung der globalen Wirtschaft und zunehmende Regulierungskomplexität verursacht wird. Sie empfehlen eine stärkere Integration von Technologien, um Echtzeit-Datenanalyse und -Reporting zu ermöglichen, was die Genauigkeit und Zuverlässigkeit der Finanzdaten verbessern kann.

CFOs aus verschiedenen Branchen bestätigen, dass der Einsatz von KI und automatisierten Systemen ihnen geholfen hat, die Genauigkeit ihrer Finanzdaten zu verbessern und schneller auf Marktveränderungen zu reagieren.

Verschiedene Unternehmen, die erfolgreich KI und Automatisierungstechnologien implementiert haben, berichten von einer verbesserten Effizienz in ihren Finanzabteilungen. Diese Technologien haben es ihnen ermöglicht, die Zeit für manuelle Prozesse zu reduzieren und die Zuverlässigkeit ihrer Finanzdaten zu erhöhen.

Die Fallstudien beleuchten, wie Unternehmen spezifische Herausforderungen, wie die Konsolidierung von Daten aus verschiedenen Quellen und die Verringerung menschlicher Fehler, erfolgreich gemeistert haben. Die Beispiele zeigen auf, wie moderne Technologien den Unternehmen helfen, agiler und widerstandsfähiger gegenüber Marktveränderungen zu werden.

Die Zukunft der Finanzbranche wird maßgeblich durch den Einsatz fortschrittlicher Technologien wie maschinelles Lernen, KI-gestützte Prognosemodelle und Blockchain-Technologie geprägt. Diese Technologien ermöglichen eine präzisere Analyse großer Datenmengen und bieten verbesserte Prognosefähigkeiten, was zu einer höheren Datenintegrität und -sicherheit führt.

KI-Systeme werden zunehmend in der Finanzplanung eingesetzt, um Muster in Daten zu erkennen und präzise Vorhersagen über zukünftige Finanztrends zu treffen. Dies hilft Unternehmen, besser auf Marktveränderungen vorbereitet zu sein und strategische Entscheidungen auf einer soliden Datenbasis zu treffen.

Blockchain-Technologie bietet eine dezentrale und transparente Methode zur Aufzeichnung von Transaktionen, die das Potenzial hat, die Art und Weise, wie Finanzdaten verarbeitet und gespeichert werden, zu revolutionieren. Dies erhöht nicht nur die Sicherheit, sondern auch das Vertrauen in die Richtigkeit der Daten.

Moderne Technologien helfen Unternehmen, Risiken effektiver zu identifizieren und zu managen. Durch die Echtzeitanalyse von Daten können potenzielle Risiken frühzeitig erkannt und Gegenmaßnahmen eingeleitet werden.

Automatisierte Systeme und KI können auch dazu beitragen, die Einhaltung von Compliance-Standards zu vereinfachen. Sie ermöglichen eine kontinuierliche Überwachung und Berichterstattung, was für Unternehmen unerlässlich ist, um mit der konstant wachsenden Zahl von Vorschriften Schritt zu halten.

Es wird empfohlen, dass CFOs in Technologien investieren, die Echtzeit-Datenanalyse und -berichterstattung ermöglichen. Dies verbessert nicht nur die Genauigkeit und Zuverlässigkeit der Finanzdaten, sondern stärkt auch das Vertrauen in die Entscheidungsfindung.

CFOs sollten offen für kontinuierliche Innovationen bleiben und bereit sein, neue Technologien zu integrieren, um wettbewerbsfähig zu bleiben und den Herausforderungen eines sich schnell verändernden Marktes effektiv zu begegnen.

Investitionen in die Schulung und Weiterbildung von Mitarbeitern in neuen Technologien sind entscheidend, um sicherzustellen, dass Teams effizient und effektiv mit den neuesten Finanzwerkzeugen und -systemen arbeiten können.

Die Implementierung neuer Technologien in bestehende Finanzsysteme kann Herausforderungen mit sich bringen, wie Anpassungswiderstände, Schulungsbedarf und die Integration in vorhandene Prozesse. Eine Schlüsselkomponente für den Erfolg ist ein effektives Change Management, das sicherstellt, dass Mitarbeiter die neuen Technologien akzeptieren und effizient nutzen.

Erfolgreiche Strategien umfassen:

Langfristig wird die Integration fortschrittlicher Technologien wie KI und Blockchain den Finanzsektor grundlegend verändern, indem sie Prozesse effizienter und transparenter machen. Dies wird nicht nur die Kosten senken, sondern auch die Genauigkeit und Zuverlässigkeit von Finanzdaten verbessern.

Mit der zunehmenden Automatisierung und der Nutzung von Datenanalytik wird sich die Rolle von CFOs und ihren Teams weiterentwickeln. Der Fokus wird sich von der reinen Datenverarbeitung hin zu strategischer Planung und Analyse verlagern.

Ein Blick auf internationale Unternehmen zeigt, dass diejenigen, die fortschrittliche Technologien in ihre Finanzprozesse integriert haben, eine höhere Agilität und bessere Marktanpassungsfähigkeit aufweisen. Unternehmen in Märkten wie den USA und Singapur sind führend bei der Implementierung innovativer Finanztechnologien.

Zu den besten Lösungen gehört:

In der nahen Zukunft könnten Technologien wie Quantencomputing, erweiterte KI-Algorithmen und fortgeschrittene Datenanalytik-Tools eine größere Rolle im Finanzsektor spielen. Diese Technologien haben das Potenzial, komplexe Finanzmodelle zu vereinfachen, die Geschwindigkeit und Genauigkeit von Transaktionen zu erhöhen und neue Ebenen der Datenanalyse zu erschließen.

Mit der zunehmenden Digitalisierung des Finanzsektors steigt auch die Notwendigkeit, robuste Cybersicherheitsmaßnahmen zu implementieren. Dies umfasst die Entwicklung sicherer Netzwerke, den Schutz vor Datenlecks und die Einhaltung strenger Datenschutzrichtlinien.

Datenschutz ist ein weiterer kritischer Aspekt, insbesondere im Hinblick auf die strengen GDPR-Vorschriften in Europa. Unternehmen müssen sicherstellen, dass die verwendeten Technologien die Privatsphäre der Kunden respektieren und deren Daten sicher und vertraulich behandeln.

Erfolgreiche Digitale Transformationen

Diese Beispiele zeigen, dass die erfolgreiche Integration moderner Technologien in den Finanzsektor zu verbesserten Leistungen, erhöhter Effizienz und stärkerem Kundenvertrauen führen kann.

Die Integration neuer Technologien in den Finanzsektor ist unvermeidlich und entscheidend für die Zukunftsfähigkeit von Unternehmen. Technologien wie KI, Blockchain und Quantencomputing bieten enorme Chancen zur Effizienzsteigerung, Risikominimierung und Verbesserung der Entscheidungsfindung. Jedoch birgt ihre Einführung auch Herausforderungen in Bezug auf Cybersicherheit, Datenschutz und Change Management.

Durch die Umsetzung dieser Empfehlungen können CFOs und ihre Teams die Vorteile der Digitalisierung optimal nutzen und ihre Unternehmen für eine zunehmend technologieorientierte Zukunft rüsten.

Ein ausführliches Whitepaper zu den Umfrageergebnissen finden Sie hier.

Um Ihnen ein optimales Erlebnis zu bieten, verwenden wir Technologien wie Cookies, um Geräteinformationen zu speichern und/oder darauf zuzugreifen. Wenn Sie diesen Technologien zustimmen, können wir Daten wie Ihr Surfverhalten oder eindeutige IDs auf dieser Website verarbeiten. Wenn Sie Ihre Zustimmung nicht erteilen oder widerrufen, können bestimmte Merkmale und Funktionen beeinträchtigt werden.